Inhaltsverzeichnis:

- Autor Stanley Ellington [email protected].

- Public 2023-12-16 00:12.

- Zuletzt bearbeitet 2025-01-22 15:50.

Systematisches Risiko ist das ein Teil der Summe? Risiko die durch Faktoren verursacht wird, die außerhalb der Kontrolle eines bestimmten Unternehmens liegen, wie wirtschaftliche, politische und soziale Faktoren. Er kann durch die Sensitivität der Rendite eines Wertpapiers in Bezug auf die Marktrendite erfasst werden. Diese Sensibilität kann berechnet durch den β (Beta)-Koeffizienten.

Wie misst man in diesem Zusammenhang das systematische Risiko?

Systematisches Risiko kann sein gemessen Beta verwenden. Aktien-Beta ist die messen des Risiko einer einzelnen Aktie im Vergleich zum Gesamtmarkt. Beta ist die Sensitivität der Renditen einer Aktie gegenüber einigen Marktindexrenditen (z. B. S&P 500).

Anschließend stellt sich die Frage, wie das systematische Risiko reduziert wird. BusinessDictionary.com Notizen systematisches Risiko „kann durch Portfoliodiversifikation nicht umgangen oder eliminiert werden, aber möglicherweise reduziert durch Absicherung. An den Aktienmärkten systemisches Risiko (Markt Risiko ) wird durch Beta gemessen.“Besitz verschiedener Wertpapiere oder Besitz von Aktien in verschiedenen Sektoren kann systematisches Risiko reduzieren.

Ebenso fragen die Leute, was sind einige Beispiele für systematische Risiken?

Nun sehen Sie 9 Beispiele für systematische Risiken

- 1 Gesetzesänderungen.

- 2 Steuerreformen.

- 3 Zinserhöhungen.

- 4 Naturkatastrophen (Erdbeben, Überschwemmungen usw.)

- 5 Politische Instabilität und Kapitalflucht.

- 6 Änderungen der Außenpolitik.

- 7 Währungswertänderungen.

- 8 Ausfall von Banken (z. B. Hypothekenkrise 2008)

Was ist ein Beispiel für ein systematisches Risiko?

Quellen von systematisches Risiko könnten makroökonomische Faktoren wie Inflation, Zinsänderungen, Währungsschwankungen, Rezessionen, Kriege usw. sein. Makrofaktoren, die die Richtung und Volatilität des gesamten Marktes beeinflussen, wären systematisches Risiko . Ein einzelnes Unternehmen kann nicht kontrollieren systematisches Risiko.

Empfohlen:

Wie berechnet man das liquide, uneingeschränkte Nettovermögen?

Monate des liquiden, uneingeschränkten Nettovermögens (LUNA) Berechnen Sie das flüssige, uneingeschränkte Nettovermögen oder die LUNA gemäß dem Diagramm hier und teilen Sie diese Zahl durch Ihre monatlichen Ausgaben, um das monatliche flüssige, uneingeschränkte Nettovermögen zu erhalten

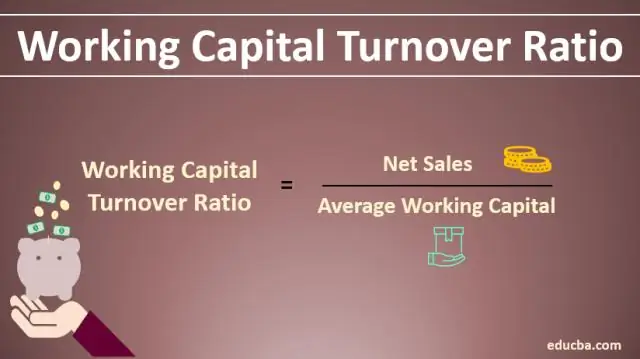

Wie berechnet man das Working Capital Acid Test Ratio und das aktuelle Ratio?

Ein Beispiel für die Verwendung des Säure-Test-Verhältnisses Um das flüssige Umlaufvermögen des Unternehmens zu erhalten, fügen Sie flüssige Mittel, kurzfristige marktgängige Wertpapiere, Forderungen und Lieferantenforderungen hinzu. Dann dividieren Sie das aktuelle flüssige Umlaufvermögen durch die gesamten kurzfristigen Verbindlichkeiten, um die Härtetestquote zu berechnen

Wie berechnet man das normalisierte Working Capital?

Normalisiertes Betriebskapital bezeichnet (a) Umlaufvermögen der Gesellschaft und ihrer Tochtergesellschaften zum Abschlussdatum abzüglich (b) kurzfristige Verbindlichkeiten der Gesellschaft und ihrer Tochtergesellschaften, abzüglich eines etwaigen kurzfristigen Teils der Verschuldung der Gesellschaft und ihrer Tochtergesellschaften, jeweils wie in gemäß US-GAAP

Was ist das systematische Beta-Risiko?

Ein Beta-Koeffizient ist ein Maß für die Volatilität oder das systematische Risiko einer einzelnen Aktie im Vergleich zum unsystematischen Risiko des gesamten Marktes. Statistisch ausgedrückt stellt Beta die Steigung der Linie durch eine Regression von Datenpunkten aus den Renditen einer einzelnen Aktie gegenüber denen des Marktes dar

Wie berechnet man das quantitative Risiko?

Eine quantitative Risikobewertung verwendet bestimmte Geldbeträge, um Kosten und Vermögenswerte zu identifizieren. Der SLE identifiziert die Höhe jedes Verlusts, der ARO die Anzahl der Ausfälle in einem Jahr und der ALE den erwarteten jährlichen Verlust. Sie berechnen den ALE als SLE × ARO